Vypadá to jako otázka „za milion dolarů“, i když odpověď je relativně jednoduchá. Všichni ji máme před očima, ale bohužel ji nevidíme. Blíží se závěrečná fáze realitního cyklu.

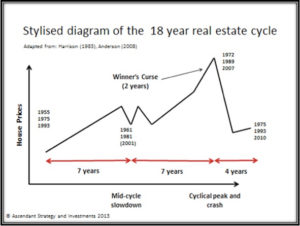

Stejně jako každé aktivum, i nemovitosti procházejí cykly. Jejich ceny jsou závislé na několika faktorech, zejména však na ekonomickém cyklu a také na apetitu investorů. U akciových trhů, které v průměru rostou o 7 až 9 % ročně, je tento cyklus – tedy období mezi propadem cen a dosažením maximální hodnoty – dlouhý asi 7 až 10 let. U nemovitostí, jejichž cena roste v průměru o 3 až 4 % ročně, dosahuje tento cyklus zhruba dvojnásobné délky, tedy 18 let.

Když o investování do realit mluví každý

O investování do akcií se říká, že „mluví-li o něm i váš čistič bot, měli byste prodávat“. Jestliže tuto radu vztáhneme k nemovitostem a uvědomíme si, jak často dnes slýcháme o tom, že lidé investují do nájemních nemovitostí, nutně nás musí napadnout, že zmíněný okamžik právě nastal.

Média na nás současně chrlí zprávy o tom, jak jsou nemovitosti drahé, jak je jich málo, a politici se předhánějí ve slibech, že s tím něco udělají. Že zjednoduší stavební řízení, aby se mohlo více stavět, že zdaní majitele prázdných bytů, protože je přeci nesociální, pokud držíte majetek a nepronajmete ho…

Pravda je, že zvýšení dnešních cen mají na svědomí také investoři do nemovitostí. V novostavbách kupují několik bytů najednou a pak je prodávají nebo pronajímají. Developeři tomuto chování uzpůsobují projekty a snaží se stavět co nejvíce malých bytů, které se lépe pronajímají. Na růst cen má samozřejmě vliv i naše zatím šlapající ekonomika a samozřejmě i banky, které v posledních letech překonávaly rekordy v prodaných hypotečních úvěrech.

Vstupte do tréninkového programu – nyní se slevou 50%. V objedávce zadejte kód EDU50

Přijde recese, nebo nepřijde?

Soukolí dobře fungujícího stroje se však v poslední době – od přelomu let 2018 a 2019 po současnost – trochu zadrhlo. ČNB sice zvedla úrokové sazby a všichni čekali, že úrokové sazby u hypoték se podívají až ke čtyřem procentům, ale nestalo se tak. Dnes je možné sehnat hypotéku i za úrok 2,5 %. Bonusy pro bankéře jsou totiž navázány na objemy úvěrů a plány se neplní, takže se tímto způsobem snaží dostat na trh co nejvíce peněz. Podporují tím poslední fázi růstového cyklu nemovitostí.

Co tedy bude následovat? Přijde recese, nebo nepřijde? Je to dnes jinak, než tomu bylo dřív? I takové hlasy totiž slýchávám: „Dnes je to už jiné, recese nepřijde, růst bude trvat už napořád.“

Bohužel nebude. Recese stoprocentně přijde a myslím, že se jí dočkáme již v roce 2020. Zároveň s ní přijde propad trhu s nemovitostmi. I když hodně odborníků říká, že nemovitostí je pořád málo, takže ceny půjdou stále nahoru, já mám jiný názor. Předpokládám, že v následujících dvou až třech letech spadnou ceny nemovitostí o 20 až 40 %!

Proč si to myslím? Vycházím z poznatků ekonoma Homera Hoyta, jehož teorie byla potvrzena dalším ekonomem Fredem Harrisonem. Oba mluví o 18letém ekonomickém cyklu u nemovitostí. Jejich závěry vycházejí ze sledování vyspělých realitních trhů a za posledních asi 100 let. Zajímavé je, že stejný cyklus je možné pozorovat všude v demokratickém kapitalistickém světě, ať jsou to USA, nebo Austrálie. Z výzkumu vyplývá, že každých 18 let dojde na realitním trhu k recesi a ceny nemovitostí spadnou o 20 až 40 %, ve výjimečných případech až o 50 %.

Pět fází realitního cyklu

Pojďme se na tento 18letý realitní cyklus podívat blíže a popišme si podrobněji jeho pět fází, z nichž první začíná po předchozím propadu.

1. Zotavení

Tato fáze trvá asi pět až sedm let. Po tuto dobu se trh vzpamatovává z předchozího propadu cen. Ceny nemovitostí ale stoupají velmi pomalu. Pro realitního investora je to ideální doba pro nákup. V této fázi vývoje trhu totiž nakupujete s výraznou slevou a vaše nákupy se vám výrazně zhodnotí. V této fázi nakupují tzv. „smart money“ investoři.

2. Mini recese

Po nepřetržitém růstu přichází mírné ochlazení. Tato fáze trvá pouze několik měsíců, maximálně jeden rok, a jedná se spíše o mírnou korekci tržních cen. Ty spadnou asi o deset, maximálně o patnáct procent oproti předchozím maximům. Je tedy znovu ideální čas na nákup. Po této mini recesi vstupují na trh „institucionální investoři“ a výrazně zrychlují růst tržních cen.

3. Silný růst

Ve třetí fázi se trh rychle zotaví po předchozí mini recesi a začíná směřovat k silnému růstu. V prvních letech tohoto období je ještě dobrý čas k nákupu, ale v jeho druhé polovině už se dobré obchody hledají obtížněji. Tato fáze trvá pět až sedm let. Institucionální investoři nakupují ve velkém a informace o skvělých příležitostech se začínají dostávat i mezi „obyčejné lidi“.

4. Cílová rovinka

Předposlední fáze trvá zpravidla dva roky a ceny nemovitostí během ní rostou téměř neuvěřitelným tempem. Dozajista si všimnete, že většina lidí kolem vás mluví o investování do nemovitostí a někteří do nich opravdu zainvestují. Ceny jsou extrémně vysoko a dlouhodobý realitní investor hledá nemovitosti ke koupi opravdu obtížně. „Public money“ jsou v plném proudu a nakupuje každý, kdo má ruce a nohy, přičemž banky celou hostinu vesele financují.

5. Korekce cen

Po extrémním růstu přichází výrazné ochlazení a ceny nemovitostí se podle jednotlivých trhů propadají o 20 až 40 procent. Tato fáze trvá dva až tři roky a pak znovu nastupuje fáze 1, tedy zotavení trhu.

Takto vypadá 18letý cyklus ztvárněný v grafu:

Dobrá zpráva pro dlouhodobé investory je, že ceny nemovitostí nikdy nepadnou na předchozí dno, ale vždy jsou nad ním. Pokud tedy investujete na dvacetiletý a delší horizont, nemůžete na nemovitostech prodělat. 🙂

Právě se řítíme „cílovou rovinkou“

Teorii máme za sebou, jak ale poznat, v jaké fázi cyklu se právě nacházíme? Tato informace je totiž klíčová pro správné načasování investorského plánu. Díky tomu můžete správně vyhodnotit, kdy nemovitosti prodávat a kdy naopak nakupovat.

Jako první věc bych vám rád ukázal ceny bytů, rodinných domů a pozemků v ČR v letech 2000–2017 (novější graf jsem bohužel nenašel, ale i tento nám dobře poslouží).

Zkuste si nyní oba grafy „položit na sebe“. Zjistíte, že období 2018–2019 představuje fázi 4 – vývoj cen nemovitostí se dostává do cílové rovinky, kdy ceny nemovitostí extrémně rostou a ještě zrychlují svůj růst oproti předchozí růstovým letům.

Pro další ujištění o správnosti mých úvah se mi podařilo nalézt graf vývoje cen nemovitostí v Praze:

V obou případech se jedná o data z Českého statistického úřadu. Na druhém grafu znázorňuje žlutá křivka vývoj cen nemovitostí v Praze, modrá křivka jsou nemovitosti v celé ČR a zelená je celá ČR mimo Prahu.

I tady končí křivka v roce 2017, a co udělaly ceny v letech 2018–2019, všichni víme.

Před námi je tedy pořádný sešup cen. Jak se na něj připravit?

- Nepanikařte. Pokud nakupujete nemovitosti s dlouhodobým investičním záměrem a pronajímáte je, neměli byste se nyní snažit je rychle prodat. Velmi pravděpodobně ještě pár měsíců zbývá, a chcete-li něco ze svého portfolia přeci jen prodat, prodejte nemovitost, která vám nepřináší předpokládaný výdělek. Peníze si nechte v bance pro pozdější nákup „ve slevě“. Nyní víte, jak se bude budoucnost vyvíjet – využijte toho.

- I když je na trhu pořád hodně levných peněz a banky se ještě v posledních měsících předhánějí, kam až stlačí úrokové sazby, ceny většiny nemovitostí jsou nyní na nejvyšších hodnotách, na jakých kdy byly. I přes levné peníze se většina nákupů nevyplatí.

- Hotovost je král. Jestliže se vám blíží konec fixace u některých vašich hypotečních úvěrů, refinancujte a získejte další peníze. Neutrácejte je ovšem za nové auto, ale mějte hotovost připravenou na nákupy ve slevě, která přijde.

- Nesledujte média. Média mají buď extrémně dobré zprávy, nebo extrémně špatné zprávy. Běžné a normální zprávy totiž tolik neprodají. Nenechte masmédia ovlivňovat váš úsudek a vaši investiční strategii. Nyní dokážete „předpovědět budoucnost“, takže toho využijte a nechovejte se jako většina lidí na trhu, kteří prodávají, když je trh v útlumu, a nakupují, když ceny vzrostou. Vy jste chytří a dlouhodobí investoři a děláte to přesně naopak, nakupujete, když všichni prodávají, a prodáváte, když všichni kupují. Tento způsob vám zaručí výrazné zhodnocení vašich investic a povede k vaší finanční nezávislosti.

Nemovitosti jsou dlouhodobé aktivum, které mám ze všech nejraději (ještě miluji podnikání, jež může generovat vysoký zisk, ten pak ale stejně investuji do nemovitostí). Pokud víte, jak se trh zachová, stačí nepodlehnout panice davu a vydržet na své cestě.

Držím vám palce!